Osoba identyfikowana do podatku DPH

Osoba identyfikowana do podatku DPH (czeski VAT)

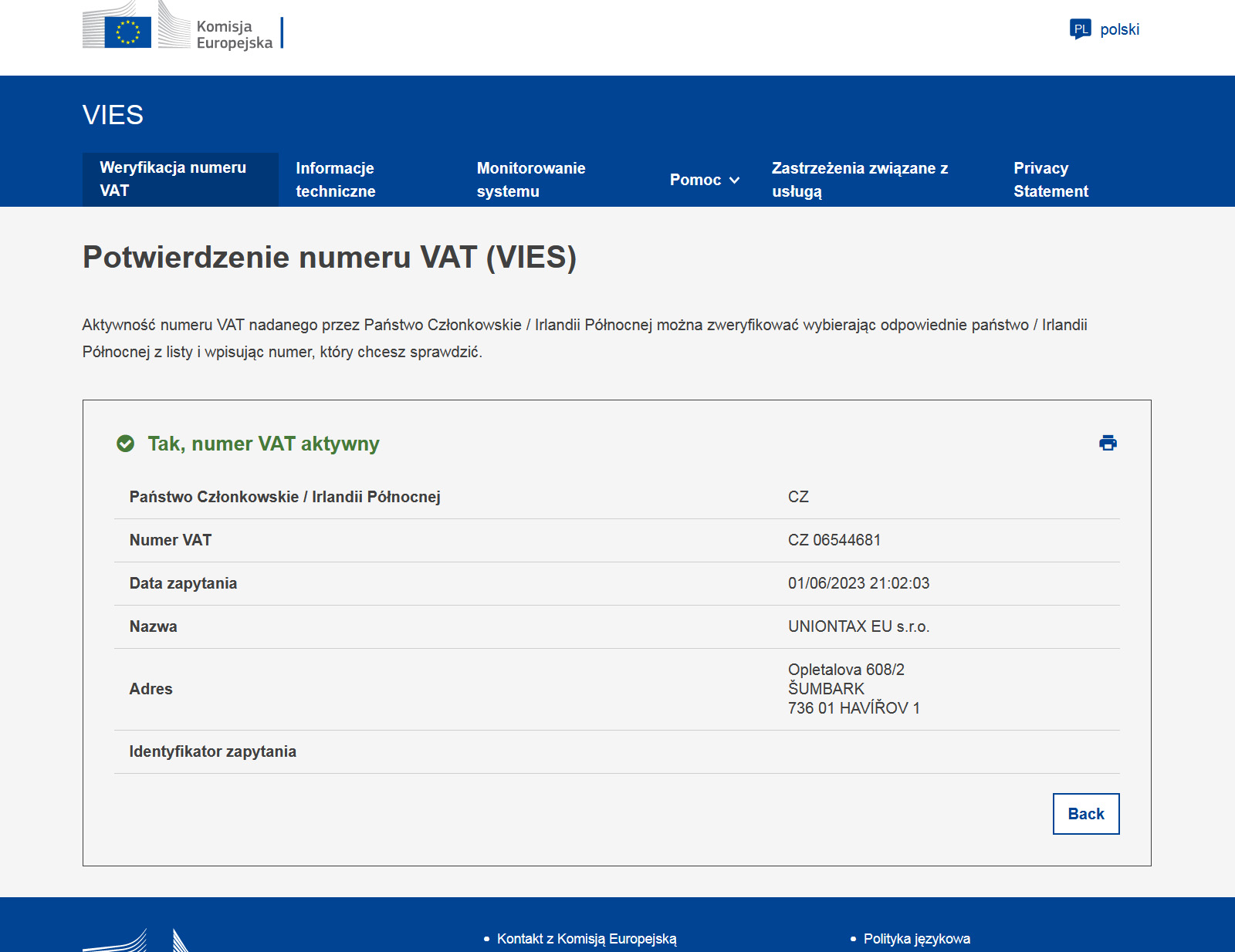

W celu uzyskania w pełni praw do podatku DPH (czeski VAT) przez czeskie przedsiębiorstwo czyli numeru VAT EU, pierwszym krokiem jest uzyskanie statusu osoby identyfikowanej do VAT (czes. identyfikovaná osoba). Należy w tym celu przyjąć na nowo powstałą czeską spółkę fakturę zakupową za usługę lub za towar. Może to być proste zamówienie wykonania pieczątki firmowej, zakup domeny internetowej czy wykonanie strony internetowej od polskiego podmiotu gospodarczego, będącego płatnikiem podatku VAT EU. Oznacza to że taki podmiot jest zgłoszony do europejskiego VAT-u i można go zweryfikować tym samym w bazie VIES (Number Validation European Commission), wpisując jego numer VAT EU np. CZCZ06544681. Jak to wygląda można zobaczyć na zrzucie ekranowym poniżej.

Mając w posiadaniu pierwszy dokument zakupowy na czeski podmiot gospodarczy można wówczas spisać specjalny wniosek z

odpowiednimi załącznikami i złożyć go na dzienniku podawczym Wydziału Podatku VAT UE. Najlepiej oczywiście to zrobić przez datovą schrankę czyli czeską elektroniczną platformę do kontaktu i komunikacji z czeskimi urzędami. Osobą

identyfikowaną do podatku DPH (czeski VAT) czeska spółka stanie się od dnia wystawienia faktury zakupowej, a zatem wstecznie kiedy składamy odpowiedni wniosek do urzędu. Jednak aby uzyskać status osoby identyfikowanej do podatku DPH (czeski VAT) trzeba już wówczas posiadać faktyczną siedzibę firmy. Dlatego też w tym celu warto wcześnie zgłosić np. oddział firmy (zřídíme Vám tzv. provozovnu) i

spisać umowę podnajmu biura. To w zupełności wystarczy, a dodając jeszcze do tego wniosku pozwolenia o wydaniu i ubezpieczeniu blach handlowych oraz op i opłat za

przydzielenie plus kilka przyjętych i ewentualnie również

wystawionych przez spółkę faktur spowoduje, że czeski Urząd Skarbowy przyzna przedsiębiorstwu status Osoby Identyfikowanej do podatku DPH, co będzie pierwszym krokiem do jego pełnego uzyskania.

Specyfika bycia osobą identyfikowaną do podatku DPH (czeski VAT)

Dla osoby prawnej będącej płatnikiem VAT na przykład z Polski przyjmuje się faktury VAT. Dla osoby tej jest Pan (Pana spółka) płatnikiem podatku VAT, Pana NIP jest dla Pana kontrahentów widoczny w systemie Europejskiem VIES VAT number validation - European Commissionm, zatem osoba ta przyjmuje od Pana fakturę z 0% VAT. Przyjmując fakturę z Polski jest Pan dla wystawiającego również widniejącym w systemie VIES płatnikiem VAT, zatem podmiot taki wystawia Panu fakturę z 0 VAT jednak dla czeskiego urzędu skarbowego Pan nie jest Pan płatnikiem podatku VAT, zatem od tak przyjętej faktury musi Pan w Czechach odprowadzić 21% podatek VAT.

Na terenie Czech osoba identyfikowana do podatku DPH jest traktowana tak samo

jak osoba nie będąca płatnikiem podatku DPH (czeski VAT). Zatem do czeskiego

podmiotu bez względu na to czy jest on, czy nie jest on płatnikiem

podatku VAT kontrahenci z UE wystawiają fakturę bez VAT-u. Przyjmuje Pan fakturę od

płatnika VAT z 21% czeskim VAT i od takiej przyjętej faktury VAT

Pan niestety nie odliczy VAT, zatem nie otrzyma się jego zwrotu.

Jak zatem w pełni uzyskać prawo do korzystania z podatku DPH (czeski VAT) dla spółki w Czechach bez żadnych ograniczeń ?

W takiej sytuacji możliwości są dwie. Pierwsza z nich to zakup już istniejącej spółki tzw. spółki ready made, która jest już płatnikiem podatku DPH. Więcej o kosztach jednorazowego zakupu takiej spółki, można znaleźć pod tym linkiem. Drugim sposobem jest przejście około 2 miesięcznej procedury polegającej na wypełnieniu formularza i przedstawieniu czeskiemu Urzędowi Skarbowemu dlaczego dobrowolnie zgłasza się do bycia płatnikiem podatku DPH (czeski VAT). Ten wątek został już omówiony w artykule "Jak zostać płatnikiem DPH w Czechach i znajduje się on tutaj.

Osoba identyfikowana do podatku DPH (czeski VAT), a sprzedaż usług i towarów na rynku unijnym i poza unijnym.

Przypadek 1. Kiedy jesteśmy płatnikami podatku DPH (czeski VAT) i sprzedajemy towary na odległość podmiotom nie będącymi podatnikami VAT, robimy to tak samo, jakby były to czeskie spółki i firmy czyli z czeskim 21% podatkiem DPH (czeski VAT).

Przypadek 2. Kiedy jesteśmy płatnikiem podatku DPH (czeski VAT) i sprzedajemy towary na odległość podatnikom VAT, robimy to poprzez wystawienie faktury z 0% podatkiem DPH (czeski VAT).

Przypadek 3. Gdy jesteśmy Osobą Zidentyfikowaną i sprzedajemy towar na odległość poza UE, wówczas wystawiona faktura ma zawsze 0% podatek DPH (czeski VAT).

Przypadek 4. Gdy jesteśmy Osobą Zidentyfikowaną i sprzedajemy towar na odległość na terenie UE płatnikowi VAT, robimy to poprzez wystawienie faktury z 0% podatkiem DPH (czeski VAT) → czyli tak zwane obciążenie odwrotne.

Przypadek 5. Gdy jesteśmy Osobą Zidentyfikowaną i sprzedajemy towar na odległość na terenie UE płatnikowi nie będącemu płatnikiem VAT, to faktura również jest z 0% podatkiem DPH (czeski VAT).

UWAGA: trzeba jednak pamiętać o limitach obrotów przez 12 kolejnych miesięcy. Nie mogą one przekroczyć progu 2 000 000 CZK rocznie, ponieważ po przekroczeniu tej kwoty przychodu, podmiot czeski z automatu staje się płatnikiem podatku DPH (czeski VAT).